Subsahara weiter im Aufwind

ONESTONE CONSULTING GROUP

Momentan findet das Zementwachstum in Afrika überwiegend in der Region Subsahara statt. Im nachfolgenden Marktbericht werden aktuelle Entwicklungen aufgezeigt, ein Überblick zu den Kapazitätsausweitungen gegeben sowie die Fokusländer Nigeria, Südafrika und Äthiopien näher beleuchtet.

1 Einleitung

Der Ausbau der Zementkapazitäten in der Region hat in wenigen Jahren gewaltige Fortschritte gemacht. Während in 2008 noch eine...

1 Einleitung

Der Ausbau der Zementkapazitäten in der Region hat in wenigen Jahren gewaltige Fortschritte gemacht. Während in 2008 noch eine weitgehend veraltete Zementkapazität von 66,3 Mta vorhanden war, ist die Kapazität bis 2011 um 28,9 Mta auf 95,2 Mta gestiegen. Beachtlich ist, dass bei dem raschen Kapazitätsausbau mit etwa 75 % noch ein relativ hoher Auslastungsgrad erzielt wird.

2 Die Subsahara-Regionen

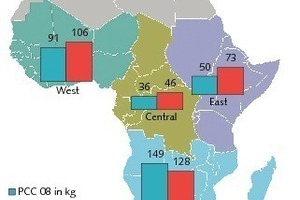

Deutliche Unterschiede ergaben sich auch beim Pro-Kopf-Zementverbrauch (PCC) in der Region (Bild 1). Dabei ist das südliche Afrika mit einem PCC-Wert von 128 kg bei einem Durchschnittswert für Subsahara-Afrika von 92 kg führend. Westafrika liegt mit 106 kg leicht über dem Durchschnitt, während Ostafrika mit 73 kg und Zentralafrika mit 46 kg deutlicht darunter liegen.

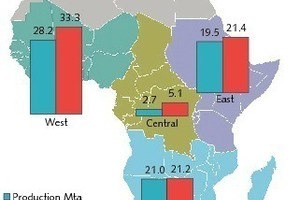

In Bild 2 sind die jeweiligen Produktions- und Verbrauchsmengen für die vier Subsahara-Regionen dargestellt. Die Region Westafrika kommt mit 33,3 Mta auf 41,1 % des Zementverbrauchs in der Subsahara-Region. Auch bei der Produktion ist die Region mit 28,2 Mta bzw. 39,5 % führend. Ostafrika hat gegenüber dem südlichen Afrika in den letzten Jahren stark aufgeholt und übertrumpft mit 21,4 Mta gegenüber 21,2 Mta beim Zementverbrauch. Lediglich bei der Produktionsmenge liegt Ostafrika mit 19,5 Mta um 1,5 Mta gegenüber den 21,0 Mta des südlichen Afrika zurück. Dagegen haben sich die Verbrauchs- und Produktionsmengen von Zentralafrika mit 5,1 bzw. 2,7 Mta gegenüber den letzten Jahren nur wenig verändert. Der Anteil von Zentralafrika bei den Verbrauchs- und Produktionsmengen gemessen an der Subsahara-Region liegt nur bei 6,3 bzw. 2,7 %.

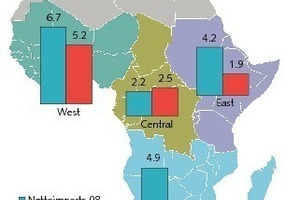

In 2008 hatten die Netto-Zementimporte der Subsahara-Region noch bei 17,9 Mta gelegen. 2011 sind die Netto-Importe – ausgelöst durch den Kapazitätsausbau und die damit gestiegenen lokalen Produktionsmengen – auf nunmehr 9,6 Mta gefallen. Das entspricht einer Abnahme der Nettoimporte um 46,3 %.

Bild 3 zeigt, wie sich die Nettoimporte in dem betrachteten Zeitraum verändert haben. Westafrika ist dabei mit einer Menge von 5,2 Mta nach wie vor führend. In Zentralafrika hat die Importmenge mit 2,5 Mta sogar leicht zugenommen. Dagegen haben sich die Nettoimportmengen von Ostafrika und des südlichen Afrika mit 1,9 Mta bzw. 0,2 Mta aber drastisch reduziert. Wenn die Entwicklung des Kapazitätsausbaus weiter anhält, kann davon ausgegangen werden, dass die Subsahara-Region in wenigen Jahren zu einem Netto-Zementexporteur wächst.

Ostafrika verfügt mittlerweile über eine Zementkapazität von 24,1 Mta aus 30 integrierten Zementwerken und fünf Mahlwerken. 2008 lag die Zementkapazität erst bei 12,1 Mta. Die größten Zuwächse in der Zementkapazität erzielten der Sudan von 1,8 Mta auf 5,8 Mta sowie Äthiopien von 2,9 auf 7,8 Mta. Mit einer Zementproduktionsmenge von 19,5 Mta in 2011 kommt man auf eine Auslastung von fast 81 %, was einen relativ hohen Wert darstellt. Allerdings ergeben sich hier von Land zu Land doch deutliche Unterschiede, der Sudan kam z.B. zuletzt nur auf 74 % Kapazitätsauslastung.

Der Zementbedarf ist in Äthiopien (7,7 Mta in 2011), dem Sudan (4,9), Kenia (3,3) und Tansania (3,0) am stärksten gewachsen. Burundi, die Komoren, Djibuti, die Seychellen und Somalia spielen für die Zementindustrie keine wichtige Rolle. Durch den Kapazitätsausbau haben sich die Nettozementimporte in den letzten drei Jahren deutlich von 4,2 auf 1,9 Mta verringert.

Zu den wichtigsten Zementprojekten in der Region zählen die 5000 t/d-Anlagen von Berber Cement und 5300 t/d-Anlagen von Atbara Cement, die im Sudan über das HCDRI von Sinoma gebaut wurden. FLSmidth hat in den Sudan das 1,6-Mta-Zementwerk Takamol der ASEC geliefert. Athi River Mining (ARM) hat seine Zementkapazität in Kenia auf 1,0 Mta ausgebaut (Bild 4). In Tansania befindet sich eine 0,75-Mta-Mahlanlage von ARM in der Inbetriebnahme. Dort sind für 2013 auch eine 1,2-Mta-Klinkerproduktionsanlage und ein weiteres 0,75‑Mta-Mahlwerk geplant. HeidelbergCement hat seine Zementkapazitäten in Tansania auf 1,3 Mta ausgebaut. In Äthiopien zählen zu den herausragenden Projekten die 8000 t/d-Linie von Derba Midroc sowie die neuen 3000 t/d-Linien von Messebo Cement und Mugher Cement.

Bis zum Jahr 2015 wird die Zementkapazität in der Region Ostafrika auf etwa 40 Mta anwachsen. Für eine Kapazitätsauslastung von 80 % müsste sich die Zementproduktion von derzeit 19,5 Mta um 12,5 Mta auf 32,0 Mta erhöhen, wenn man Exporte dabei vernachlässigt.

Das wichtigste Zement-Produktionsland der Region ist Südafrika, das mit 13,2 Mta über 63 % der Zementproduktion der Region verfügt. Auf bedeutende Produktionsmengen kommen auch die Länder Angola (3,5 Mta), Sambia (1,4 Mta), Zimbabwe und Mozambique (jeweils 0,9 Mta). Den größten Pro-Kopf-Zementverbrauch haben momentan Mauritus (538 kg), gefolgt von Botswana (300), Südafrika (222) und Angola (219). Niedrigste Pro-Kopf-Verbräuche werden in Madagaskar (19), Malawi (22) und Mozambique (52) registriert.

Die Nettoimportmengen der Region haben sich von 4,9 Mta in 2008 auf 0,2 Mta in 2011 drastisch reduziert. Das bedeutet, der Ausbau der Kapazitäten konnte mit dem Zementbedarf in der Region Schritt halten. Für die kommenden Jahre werden die Zementkapazitäten aber weiter anwachsen, was die Region wahrscheinlich zu einem Netto-Zementexporteur macht.

Nach Jahren der Stagnation wurde in der Region wieder in den Ausbau der Kapazitäten investiert. Eines der interessantesten Projekte der letzten Jahre ist mit 0,7 Mta das Ohorongo-Zementprojekt (Bild 5) der deutschen Schwenk-Gruppe in Namibia. Von Lafarge wurde eine neue 0,75 Mta-Linie in Chilanga in Sambia gebaut. CIF Luanda hat in Angola eine 5000 t/d-Anlage in Betrieb genommen. Die Inbetriebnahme der 1,5-Mta-Anlage von FCKS in Angola ist für September dieses Jahres vorgesehen.

Daneben sind in Angola zahlreiche weitere Werke im Bau- bzw. Planungsstadium. Etwa 15 Mta neue Kapazität wurden in dem Land angekündigt. In Südafrika wurde von Pretoria Portland Cement (PPC) ein neues 1,0-Mta-Mahlwerk in Betrieb genommen. Für 2012 werden von PPC die Kapazitäten in zwei weiteren Werken erweitert. Sephaku Cement soll in 2013 eine neue Klinkerproduktionsanlage mit 5100 t/d in Betrieb gehen. Bis 2015 wird für die Region eine Zementkapazität von etwa 42 bis 45 Mta erwartet.

Zu den wichtigsten Zementproduktionsländern der Region zählen Nigeria (14,0 Mta), Senegal (3,8 Mta), Ghana (3,5 Mta), die Elfenbeinküste (1,7 Mta). Togo (1,4 Mta). Länder wie Gambia, die Kapverden und Guinea-Bissau verfügen über keine eigene Produktion und sind vollständig auf Importe angewiesen. Integrierte Zementwerke gibt es nur in Nigeria, dem Senegal und Benin. Mahlwerke existieren demgegenüber in elf Ländern, darunter Togo, Ghana (Bild 6), Mauretanien und der Elfenbeinküste. Ghana und die Elfenbeinküste, aber auch Burkina Faso, Guinea, Mauretanien Liberia, Niger und Sierra Leone sind für ihre Zementproduktion vollständig auf Klinkerimporte angewiesen. Bezüglich der Zementimporte zählt Westafrika mit 5,2 Mta zwar noch zu den größten Nettoimporteuren der Region, was zur Hauptsache durch Nigeria bedingt ist. Aber auch hier werden Zementimporte durch den fortschreitenden Kapazitätsausbau rapide abnehmen.

Ein Ausbau der Kapazitäten wurde in den letzten Jahren massiv in Nigeria und dem Senegal vorangetrieben. In Nigeria wurde die Zementkapazität von 11,5 Mta in 2008 auf 20,2 Mta in 2010 gesteigert. Allein Dangote Cement, die momentan auf 70 % Marktanteil kommen, wollen ihre nigerianische Produktionskapazität bis zum Jahr 2015 auf 32 Mta ausbauen. Lafarge hat in Nigeria jüngst das 2,5‑Mta-Werk Ewekoro II erfolgreich in Betrieb genommen. Im Senegal wurde die Produktionskapazität von 3,7 auf 6,3 Mta erhöht. Auch im Benin stehen verschiedene Ausbauprojekte an. Dangote Cement plant neben Nigeria in der Region Werke in Benin, Ghana, Sierra Leone, Liberia und im Senegal. Prognosen für die Zementkapazitäten in 2015 in der Region gehen von 60 bis 70 Mta, was bei Auslastungen von 80 % einer Produktionsmenge von 48 bis 56 Mta entspricht.

Während Äquatorialguinea und Gabun infolge ihrer Öleinnahmen auf ein Pro-Kopf-Bruttosozialprodukt vergleichbar mit Spanien kommen, sind die Einkommen in den anderen Staaten überwiegend am unteren Ende der Skala. Die DR Kongo zählt zu den ärmsten Staaten mit einem durchschnittlichen jährlichen Pro-Kopf-Einkommen von US$ 210 in 2011. Das Bruttosozialprodukt wuchs in den letzten Jahren aber überdurchschnittlich mit etwa 7 %.

Zentralafrika verfügt derzeit nur über eine Zementkapazität von 2,9 Mta aus fünf integrierten Werken und fünf Mahlwerken. Damit hat sich die Zementkapazität durch Stilllegungen gegenüber 2008 um 0,2 Mta verringert. Neue Kapazitäten wurden nicht betriebsbereit. Die größte Zementkapazität mit 1,7 Mta existiert in Kamerun, gefolgt von der DR Kongo (0,5) und Gabun (0,4). Der Tschad, die Zentralafrikanische Republik, Äquatorialguinea sowie Sao Tomé und Principe haben keine eigene Kapazität und sind auf Importe angewiesen.

Zentralafrika ist derzeit mit 2,5 Mta die zweitwichtigste Nettoimportregion von Subsahara. Die meisten Importe erfolgen über Kamerun, die DR Kongo und Äquatorialguinea. In den letzten Jahren war die Region bezüglich von Kapazitätserweiterungen nicht im Fokus. HeidelbergCement, die in der DR Kongo in 2010 von der Forrest Group drei Zementwerke übernommen haben, planen die Kapazitäten auf 1,4 Mta auszubauen. Die spanische La Union Cement ist dabei, in der Republik Kongo ein 0,5 Mta Mahlwerk für importierten Klinker zu errichten. Dangote hat für Zentralafrika eine ganze Reihe von Zementprojekten angekündigt. So sollen in Kamerun, der DR Kongo und im Gabun Mahlanlagen bzw. integrierte Zementwerke gebaut werden.

3 Wichtigste Zementländer in den Regionen

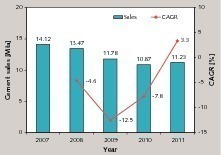

Das größte Negativwachstum war in den Jahren 2009 mit -12,5 und in 2010 mit -7,8 %. In 2011 konnte mit +3,3 % erstmals wieder ein positives Wachstum verzeichnet werden. Während in 2007 die Produktion mit dem Zementbedarf nicht Schritt halten konnte und man 0,6 Mta importierte, wurden in 2011 nur noch 0,2 Mta – hauptsächlich aus Pakistan – importiert und etwa 0,3 Mta in die Region südliches Afrika exportiert.

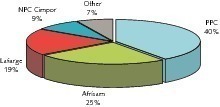

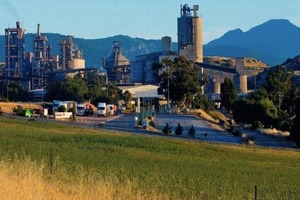

Marktführer ist die Pretoria Portland Cement Company (PPC), die gemäß Bild 8 mit einer Kapazität von 7,4 Mta aus insgesamt sieben integrierten Werken und einem Mahlwerk über einen Marktanteil von 40 % an einer Gesamtkapazität von 18,5 Mta verfügt. PCC besitzt 13 Ofenanlagen, die ein durchschnittliches Alter von über 30 Jahren haben. Zuletzt wurden Erweiterungen in den Werken Dwaalboom und Hercules in Betrieb genommen. Weitere Modernisierungen und Kapazitätserweiterungen sind in den Werken De Hoek (Bild 9) und Riebeeck geplant. Die Unternehmensstrategie zielt daneben auf ein Wachstum und Investitionen in angrenzenden Ländern und Ostafrika ab.

Auf dem zweiten Platz folgt mit einer Kapazität von 4,6 Mta AfriSam, die aus Holcim South Africa bzw. dem ehemaligen Alpha Cement hervorgegangen ist. AfriSam besitzt momentan vier Werke, davon zwei Mahlwerke. Auf den nächsten Plätzen folgen Lafarge mit 3,6 Mta Kapazität und NPC Cimpor mit 1,6 Mta Kapazität. Die sonstigen Produzenten umfassen die Firmen Slagment, Ash Resources und Ulula Ash, die überwiegend Mischwerke für Hochofenschlacke und Flugasche betreiben.

Momentan existiert in Südafrika bereits eine hohe Überkapazität. Lafarge hat in Lichtenburg eine neues Werk (Bild 10) in Betrieb genommen. PPC stellte dagegen ein Projekt zurück, das ein neues 2,5-Mta-Zementwerk als Ersatz für eine 0,6-Mta-Anlage vorsieht. Mit Sephaku Cement wird bis 2013 ein Neueinsteiger mit einer Zementkapazität von 2,6 Mta in dem Markt kommen. Das Projekt wurde ursprünglich von der Orascom Constructions Industries aufgelegt und nach der Übernahme von Orascom Cement durch Lafarge zurückgezogen. Später hatte Dangote Cement eine strategische Beteiligung übernommen und den Anteil auf 64 % ausgebaut. Das Projekt besteht aus einem integrierten Zementwerk für 1,2 Mta und einem separaten Mahlwerk für 1,4 Mta, welches insbesondere Flugaschezemente herstellen soll. Sephaku verfügt bereits über eine Ascheaufbereitungsanlage für 1,2 Mta. Insgesamt drei weitere Projekte wurden von verschiedenen Investorengruppen angekündigt.

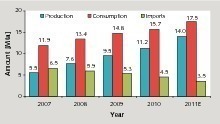

Die Zementindustrie Nigerias steht vor dem Problem, dass leider allzu oft von künstlichen Zementbedarfszahlen gesprochen wird, der tatsächliche Zementverbrauch aus verschienen Gründen aber deutlich niedriger liegt. Einer der Gründe für die Abweichung ist ein Zementpreis in der Größenordnung von 200 US$/t, der viele Bauprojekte lähmt. Ein weiterer Grund sind die limitierten Importlizenzen. Bild 11 zeigt die derzeitige Zemententwicklung. Zunächst erkennt man den steilen Anstieg des Zementverbrauchs, der mit 17,5 Mta in 2011 einem Pro-Kopf-Verbrauch von 108 kg nach 90 kg in 2008 entspricht. Nigeria bewegt sich aber gleichzeitig weg von einem Importland. Der Importanteil beträgt lediglich noch 20 % nach 44 % in 2008 bzw. 56 % in 2007.

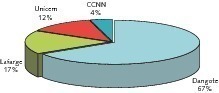

Die Zementkapazität in Nigeria wurde in den letzten Jahren massiv ausgebaut und weitere großzügige Erweiterungen werden folgen. Derzeit (Ende 2011) verfügt Nigeria über eine Zementkapazität von 20,2 Mta, die vollständig ausreichen würde, um den momentanen Verbrauch zu befriedigen. Marktführer mit 67 % bzw. einer Zementkapazität von 13,3 Mta (Bild 12) ist Dangote Cement mit den Werken Obajana (Bild 13) mit 10,3 Mta und Gboke (3,0 Mta). Mit der Inbetriebnahme des Werkes Ibese mit 6,0 Mta und einer Erweiterung von Gboke auf 4,0 Mta wird Dangote in diesem Jahr über eine Zementkapazität von 21,5 Mta in Nigeria verfügen. Lafarge ist mit einer Kapazität von 3,5 Mta die Nummer 2 in Nigeria. Im letzten Jahr nahm das Werk Ewekoro II mit einer Kapazität von 2,5 Mta die Produktion auf. Mit der Inbetriebnahme der 2,5-Mta-Zementanlage von United Cement (UniCem) ist ein weiterer Player auf den Markt gekommen. An UniCem sind Lafarge und Holcim zu je 28 % beteiligt, sowie Dangote Cement und Floor Mills zu je 22 %.

Dangote plant bis 2015 seine Zementkapazitäten in Nigeria auf 32 Mta auszubauen. Dies soll in erster Linie durch weitere Linien in den beiden Werken Obajana und Ibese geschehen. Daneben ist noch ein neues 3,0 Mta Werk in Calabar geplant. Auch Lafarge hat eine weitere 2,5‑Mta-Kapazitätsausweitung in Lakatabu vor. Die Cement Company of Northern Nigeria (CCNN) wird ebenfalls die Kapazitäten ausbauen. CCNN gehört zur BUA Group, die kürzlich an FLSmidth einen Auftrag für ein 2,0-Mta-Werk für US$ 500 Mio. in Edo gegeben hat. Damit könnte Nigeria im Jahr 2015 über eine Zementkapazität von 43,5 Mta verfügen, was bei einer Werksauslastung von 80 % eine Zementproduktion von 34,8 Mta liefern würde.

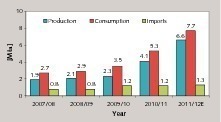

Die Zementindustrie erlebt derzeit einen gewaltigen Boom mit jährlichen Wachstumsraten, die in Größenordnungen von 50 % liegen (Bild 14). Im Geschäftsjahr 2011/12 wird der Zementverbrauch auf 7,7 Mta klettern, das ist gegenüber dem Vorjahr ein Anstieg um 45,3 %. Die Zementimporte sind dabei nahezu konstant. Die lokale Zementproduktion deckt vollständig das Zementwachstum ab.

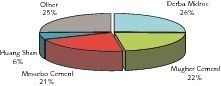

Die Zementkapazität in dem Land ändert sich in beeindruckender Weise. Bild 15 zeigt die wichtigsten Produzenten. Während man in 2009 erst über 2,6 Mta Kapazität aus acht integrierten Werken und zwei Mahlwerken verfügte, kommt das Land inzwischen auf 7,8 Mta Kapazität aus zwölf integrierten Werken und zwei Mahlwerken. Die größten Anlagen, die neu in Betrieb gingen, sind die beiden 1,4-Mta-Werke von Mugher Cement und Messebo Cement. Das momentan größte Werk mit einer 5000 t/d-Ofenlinie ist das von Derba Midroc (Bild 16), welches im Februar 2012 in Betrieb ging. Mit CH Cement, welches von einer chinesischen Investorengruppe errichtet wurde, und Ethio Cement gehen in diesem Jahr noch zwei weitere größere Linien in Betrieb.

In Äthiopien gibt es inzwischen auch eine Vielzahl von Minizementanlagen in Schachtofenbauweise. Die Zukunft dieser Anlagen ist allerdings fraglich, da die Zementkapazität bald den Zementverbrauch übersteigt und zum Juli des Jahres bei 12,6 Mta liegen wird, so dass ein Preisverfall für Zement erwartet werden kann.

Vom Ministerium für Handel und Industrieangelegenheiten (MoTI) werden inzwischen keine weiteren Lizenzen für neue Zementwerke vergeben. Insgesamt befinden sich noch etwa 15 neue Projekte in Bau bzw. in der Planung, darunter Projekte von Dangote Cement für ein 2,5-Mta-Werk bzw. von Lafarge für eine weiteres Werk auf der grünen Wiese. Daneben stehen verschiedene Projekte von chinesischen Investoren an. Auch die südafrikanische PPC will sich in Äthiopien engagieren Fraglich ist, ob der Markt ein solches Wachstum erfordert. Erste Absatzprobleme sorgen für die ersten Exporte. Dabei ist Zement aus Äthiopien eigentlich wenig wettbewerbsfähig, da die Energie- und Stromkosten relativ hoch sind und Exporte relativ lange Transporte per Lkw nach sich ziehen.

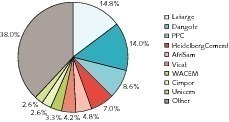

4 Wichtigste Zementproduzenten

Dangote Cement hat den Abstand zu Lafarge verkürzt und kommt bereits auf 13,3 Mta Kapazität. Auf dem nächsten Platz folgt mit PPC ein weiterer lokaler afrikanischer Zementhersteller mit 8,2 Mta Zementkapazität. Über eine Kapazität von 6,7 Mta und damit einen Marktanteil von 7,0 % verfügt HeidelbergCement. Das Unternehmen ist in acht Ländern vertreten. In Gabun, Tansania und der DR Kongo besitzt man integrierte Anlagen, in Benin, Ghana, Liberia, Sierra Leone und Togo dagegen nur Mahlwerke.

Auf den nächsten Plätzen der TOP 10 folgen sowohl weitere lokale Unternehmen wie AfriSam, WACEM und Unicem, als auch internationale Größen wie Vicat und Cimpor. Afrisam ist nach der Übernahme der Anteile von Holcim Südafrika zum fünftgrößten Produzenten der Region mit einer Kapazität von 4,6 Mta aufgestiegen. Vicat verfügt mit seinen Werken im Senegal und in Mauretanien derzeit über 4,0 Mta Kapazität und kommt damit auf 4,8 % Marktanteil. Cimpor hat mit einer Kapazität von 2,5 Mta nur einen Marktanteil von 2,6 %.

Momentan deutet vieles darauf hin, dass der Einfluss der afrikanischen und chinesischen Zementunternehmen weiter zunehmen wird. Dangote Cement will bereits in diesem Jahr mit einer Zementkapazität von 21,5 Mta zur Nr. 1 in der Region aufsteigen. In 2015 will man über eine Zementkapazität von 46,3 Mta in der Subsahara-Region verfügen. Zusätzlich sind 4,2 Mta für Importterminals neben der vorhandenen Importkapazität in Nigeria geplant. Dabei sollen die Märkte in Sierra Leone, Liberia, Ghana und der Elfenbeinküste durch Zement aus dem Senegal und Nigeria bedient werden.

PCC verfolgt wie Dangote Cement ebenfalls eine Pan-Subsahara-Wachstumsstrategie. Neben Südafrika, Botswana und Zimbabwe stehen dort Sambia, Malawi, die DR Kongo, Tansania, Kenia, der Südsudan und Äthiopien im Fokus. In Äthiopien wurde jüngst ein zehnprozentiger Anteil an Habesha Cement erworben. In der DR Kongo plant man, die Cinat-Anlage zu erwerben, die einer dringenden Modernisierung bedarf.

Die Aktivitäten der internationalen Zementunternehmen Lafarge, Holcim, HeidelbergCement, Vicat und Cimpor sind fallen dagegen eher gering aus. Auf der anderen Seite strömen bereits mehrere chinesische Unternehmen in den Markt, wie man am Beispiel Äthiopiens erkennt. Auch andere Länder in Ostafrika sind im Fokus der Chinesen.

5 Ausblick

tab ZKG KOMBI Test

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.

tab ZKG KOMBI Study Test

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.