Zementmärkte in den BRIC-Staaten und anderen Schwellenländern bis 2030

ONESTONE CONSULTING S.L.Die Blicke in der Zementindustrie richten sich momentan verstärkt auf die Schwellenländer, weil praktisch nur hier Wachstum im Zementverbrauch gegeben ist. Doch was kommt nach den sogenannten BRIC-Staaten? In dem nachfolgenden Marktbericht werden hierzu Prognosen bis 2030 gegeben.

1 Einleitung

1 Einleitung

Die Staaten haben zwar alle eine junge und stark wachsende Bevölkerung, sind aber mehr oder weniger willkürlich zusammengefasst.

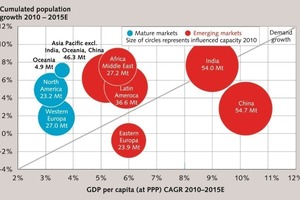

Die Zementindustrie tut gut daran, auch spezifische Wachstumsgrößen zu beachten. So sind Wirtschaftswachstum und Durchschnittseinkommen allein wenig aussagekräftig für Prognosen zum Zementverbrauch. Zum einen hat der wachsende Servicesektor im BIP (Bruttoinlandsprodukt) nur eine geringe Bedeutung für Infrastrukturmaßnahmen und den Zementverbrauch, zum anderen hängen BIP-Wachstum und Durchschnittseinkommen oft nur von wenigen Parametern ab, wie z.B. der Öl- und Gasproduktion. Demgegenüber lassen sich aus der Entwicklung der Investitionsrate, des Zementverbrauches pro Kopf, aus der Bevölkerungsentwicklung, der Kaufkraft der Mittelschicht, der Entwicklung der Urbanisierung und dem Wohnungsbedarf wichtige Informationen über die künftige Zementbedarfsentwicklung ableiten. Dabei darf aber auch nicht vergessen werden, dass es viele Beispiele gibt, wie Zementbedarfsprognosen von der tatsächlichen Entwicklung verkehrt werden.

2 Die Attraktivität der Schwellenländer

Eine Umsatzverschiebung von den gesättigten Märkten zu den Märkten in den Schwellenländern bei den großen globalen Zementunternehmen geht allerdings erst langsam voran. So hat sich bei Holcim von 2008 bis 2012 der Umsatzanteil der Schwellenländer nur von 50,8 % auf 52,7 % erhöht, während die gesättigten Märkte von 49,2 % auf 47,3 % gefallen sind. Bei HeidelbergCement lag der Umsatzanteil der Schwellenländer in 2012 erst bei 44 %. Dies hat nur bedingt mit den Zementpreisen in den Regionen und höheren Preisen in Nordamerika und Westeuropa im Vergleich zum Weltdurchschnitt zu tun. Wichtiger dabei ist, dass bei diesen Unternehmen die Umsatzerlöse nicht nur den Zementsektor sondern auch den Beton- und andere Baustoffsektoren erfassen, was einen hohen Umsatzanteil in den gesättigten Märkten ausmacht, der teilweise noch weiter ausgebaut wird.

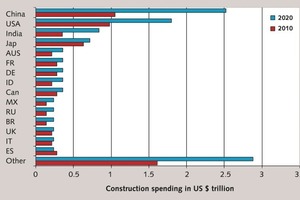

Die wachsende Bedeutung der Schwellenländer wird ersichtlich, wenn man die Entwicklung der Bauinvestitionen betrachtet. Nach einer Studie der angesehenen Oxford Economics aus 2011 sollen die weltweiten Bauinvestitionen von 7 Billionen US$ in 2010 um 67 % auf 12 Billionen US$ in 2020 ansteigen (Bild 2). Der Anteil der sechs wichtigsten Schwellenländer China, Indien, Indonesien, Brasilien, Mexiko und Russland wird dabei von 29 % auf 37 % zunehmen. Die Anteil der 10 wichtigsten gesättigten Länder USA, Japan, Deutschland, Kanada, Frankreich, Spanien, Italien, UK, Australien und Südkorea wird von 50 % auf 41 % abnehmen. In Absolutwerten werden die sechs wichtigsten Schwellenländer ihre Bauinvestitionen von 2,03 auf 4,44 Billionen US$ erhöhen und dabei mehr als verdoppeln, während die 10 wichtigsten gesättigten Länder ihre Investitionen von 3,5 auf 4,92 Billionen US$, d.h. nur 41 % erhöhen.

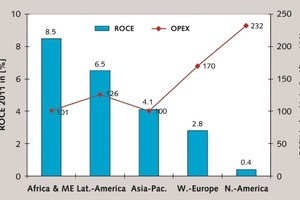

Für die Zementindustrie sind insbesondere der ROCE (Return On Capital Employed) und die Betriebskosten (OPEX) bei dem vorhandenen Zement-Preisniveau interessant. Bild 3 verdeutlicht für die Zementindustrie für das Jahr 2011 die großen Unterschiede in ausgewählten Regionen. Westeuropa und Nordamerika sind die Regionen mit dem niedrigsten ROCE. Westeuropa kommt dabei auf einen Wert von 2,8, Nordamerika nur auf 0,4. Der ROCE für Westeuropa ist dabei von 4,4 in 2009 über 3,0 in 2010 auf 2,2 in 2012 kontinuierlich gefallen. Dies verdeutlicht einmal mehr wie kapitalintensiv die Zementindustrie besonders in gesättigten Märkten ist und dass wenig Gewinn übrig bleibt. Das Bild zeigt daneben die durchschnittlichen Betriebskosten in den Regionen (Asia-Pacific = Index 100). Man sieht, dass in Westeuropa und Nordamerika die Betriebskosten deutlich höher sind als in den übrigen Regionen. Entsprechend kommen Regionen mit niedrigen OPEX auf höhere ROCE, wobei Afrika/Mittlere Osten Spitzenreiter sind.

3 Marktentwicklung der Schwellenländer

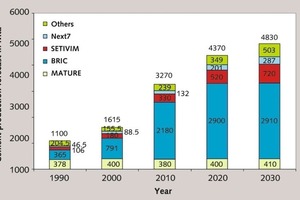

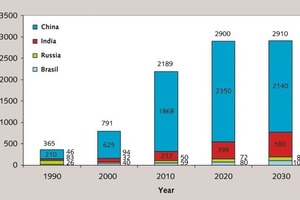

Die weltweite Zementproduktion bis zum Jahr 2030 wird in erste Linie davon beeinflusst, wie der weitere Verlauf für die BRIC-Staaten und darin insbesondere von Indien und China ist. Nach den neuesten Zahlen wird die Zementproduktion von 3270 Mta in 2010 auf 4370 Mta, d.h. mit einer durchschnittlichen Wachstumsrate von nur 2,9 % bis 2020 wachsen. In 2030 wird eine Zementproduktion von 4830 Mta erwartet, d.h. das durchschnittliche jährliche weltweite Wachstum beträgt dann nur noch 1 %. In den gesättigten Märkten ist über den gesamten Zeitraum praktisch kein Wachstum vorhanden. Die BRIC-Staaten werden von 2020 an die Produktion von 2900 Mta nur noch auf 2910 Mta steigern. Dies beeinflusst massiv die weltweite Wachstumsrate der Zementindustrie. Das größte prozentuale Produktionswachstum verzeichnen die SETIVIM-Staaten, die Next7 und die übrigen Schwellenländer. Diese drei Ländergruppen werden von einer Zementproduktion von 701 Mta in 2010 auf 1510 Mta in 2030 wachsen. Die durchschnittliche jährliche Wachstumsrate dieser Länder wird von 2010-2020 bei 4,3 % bzw. von 2020-2030 bei 3,5 % liegen.

In Bild 7 wird eine Prognose der Zementproduktionen für die BRIC-Staaten bis zum Jahr 2030 vorgenommen. Danach wird China in 2020 etwa 2350 Mta Zement produzieren. Dies ist nur etwas mehr als in 2012 mit 2210 Mta erzielt wurde. Die Prognose geht davon aus, dass die Zementproduktion in China maximal nur bis zum Jahr 2016/2017 steigt und von da an in den Folgejahren sinkt. In 2011 hatte der Produktionsanstieg noch bei 11,7 % gelegen, in 2012 bei 5,7 %. Für 2030 wird erwartet, dass Chinas Zementproduktion auf 2140 Mta sinkt. Indien wird von 212 Mta in 2010 auf knapp 400 Mta in 2020 und etwa 580 Mta in 2030 steigen. Brasilien könnte seine Produktionsmenge von 59 Mta in 2010 auf 105 Mta in 2030 nahezu verdoppeln. Allerdings hat hier in diesem Jahr der Zementabsatz deutlich geringer zugelegt. So ist der Zementabsatz in den ersten fünf Monaten in 2013 nur um 1,3 % gegenüber 2012 gewachsen. In Russland dagegen ist die Zementproduktion in den ersten vier Monaten 2013 um 12,8 % gestiegen. Die Produktionszahlen für 2020 und 2030 sind aufgrund vorheriger Markteinbrüche allerdings vorsichtig abzuschätzen.

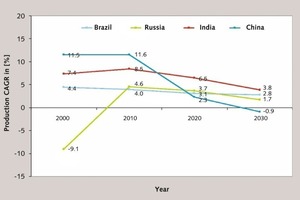

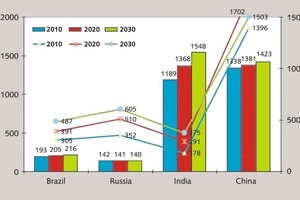

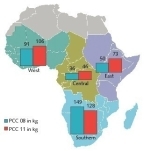

Die jährlichen durchschnittlichen Wachstumsraten der Zementproduktion in den BRIC-Staaten ergeben sich aus Bild 8. Bedingt durch das massive Wachstum in China kamen die vier Staaten von 2000-2010 auf ein durchschnittliches jährliches Wachstum von 10,7 % . Von 2010-2020 wird das Wachstum auf 2,9 % abklingen, die Jahre 2020-2030 sind sogar durch ein Nullwachstum gekennzeichnet. Die Einbußen in China werden hauptsächlich durch das Wachstum in Indien kompensiert. Bild 9 zeigt die Bevölkerungsentwicklung und die Entwicklung der Prokopf-Zementverbräuche, die den Wachstumskurven in den BRIC-Staaten hinterlegt sind. Das größte Potential bei dem Prokopf-Zementverbrauch (PCC) haben Indien und Brasilien. In Indien könnte der PCC von 178 kg in 2010 auf 375 kg in 2030 anstiegen, in Brasilien von 305 kg auf 487 kg. In Russland dürfte der PCC bei etwa 605 kg erschöpft sein, China wird von einem hohen PCC von 1700 kg auf etwa 1400 kg oder tiefer fallen. Die Graphik zeigt außerdem, dass Indien ab dem Jahr 2020 China als bevölkerungsreichste Nation ablösen wird.

Die sieben Staaten Saudi-Arabien, Ägypten, Türkei, Iran, Vietnam, Indonesien und Mexiko sind -was die Zementproduktion angeht- nahezu mit Russland und Brasilien gleichauf und haben in den letzten Jahren ein überdurchschnittlich hohes Zementwachstum erfahren. Zu den größten Wachstumsländern in der Zementindustrie zählen momentan Indonesien (Bild 10) [1] und der Iran. Einige Abstriche bei den sieben Ländern sind bei Mexiko und Ägypten zu machen. Mexiko wurde stärker als andere Staaten von der Immobilienkrise in den USA und der anschließenden weltweiten Talfahrt getroffen. In Ägypten brachten die Demokratiebestrebungen das Land an den Rand einer Staatskrise. Dennoch haben sich die Zementindustrien in den Ländern wieder gefestigt und sehen wie die übrigen Staaten Vietnam, Saudi Arabien und die Türkei (Bild 11) einer gesunden Zementzukunft entgegen.

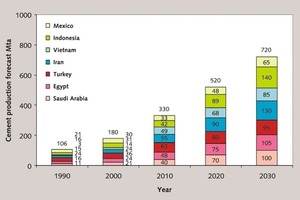

In Bild 12 ist die prognostizierte Zementproduktion der Länder bis 2030 dargestellt. Die Produktionsmenge wird sich von 330 Mta in 2010 auf 720 Mta in 2030 mehr als verdoppeln. Die größten Anstiege werden für Indonesien (+98 Mta) und den Iran (+75 Mta) erwartet; auf +60 Mta und +57 Mta kommen Saudi Arabien und Ägypten. Die übrigen Staaten Vietnam (+36 Mta), Mexiko und die Türkei (jeweils +32 Mta) haben Zuwächse unter 40 Mta. In Indonesien stieg der Zementverbrauch in den ersten vier Monaten 2013 um 8,6 % gegenüber dem Vorjahr. Die Türkei konnte in den ersten vier Monaten 2013 sogar ein Wachstum von 24,6 % in der Zementproduktion verzeichnen. In Saudi-Arabien stieg die Zementproduktion in den ersten fünf Monaten 2013 um 7,4 % gegenüber dem Vorjahreszeitraum. In Vietnam wuchs die Zementproduktion im gleichen Zeitraum um 19 %, nachdem das Jahr 2012 aber mit Einbußen von 3,5 % abgeschlossen hatte. Der Iran hat seine Zementproduktion im letzten Jahr um 7,1 % erhöht, die Zementexporte sollen in diesem Jahr um fast 40 % wachsen.

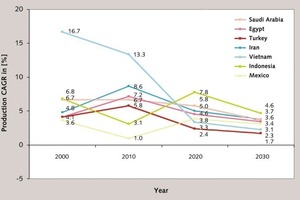

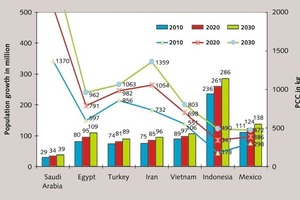

Bild 13 liefert die Prognosedaten für das jährliche durchschnittliche Wachstum in der Zementproduktion der SETIVIM-Staaten. Das durchschnittliche Wachstum aller Staaten von 2010-2020 liegt bei 4,7 %, das weitere jährliche Wachstum von 2020-2030 liegt bei 3,3 %. Auf die größten Wachstumsraten kommen Indonesien, Saudi-Arabien und der Iran. Die kleinsten künftigen Wachstumsraten werden für die Türkei, Mexiko und Vietnam erwartet. Vietnam hat dabei deutlich an Dynamik verloren gegenüber den hohen Wachstumsraten bis 2010. Das den Produktionsdaten zugrunde liegende Bevölkerungswachstum und der jeweilige Prokopf-Zementverbrauch ergeben sich aus Bild 14. Die Länder zeichnen sich mit Ausnahme von Indonesien momentan schon durch einen relativ hohen PCC aus. Saudi-Arabien kam in 2010 bereits auf einen PCC von 1370 kg und bis 2030 kann dies auf fast 2600 steigen. Die Türkei liegt momentan schon bei einem PCC von 856 kg, bis 2030 wird ein Limit von 1063 kg gesehen.

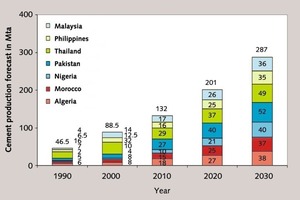

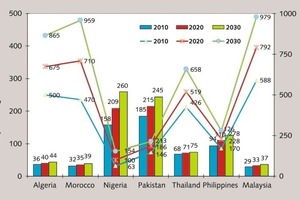

Bild 17 zeigt für die Next7 die Prognose der Zementproduktionen bis 2030. Danach werden sich die Zementproduktionsmengen dieser Staaten von 132 Mta in 2010 über 201 Mta in 2020 auf 287 Mta in 2030 signifikant erhöhen. Den größten absoluten Anstieg von +30 Mta hat Nigeria zu verzeichnen, gefolgt von Pakistan (+25 Mta); Marokko (+22 Mta), Algerien und Thailand (jeweils +20 Mta) sowie Malaysia und die Philippinen (jeweils +19 Mta). Für einige der Länder dürfte es aber schwierig werden, das angestrebte Wachstumsziel zu erreichen. In Marokko beispielsweise wuchs der Zementabsatz von 2010 bis 2011 um 10,7 %. In 2012 ging dann der Zementabsatz um 1,6 % zurück und in den ersten fünf Monaten des Jahres 2013 ist der Zementabsatz weiter um 14,5 % gegenüber dem Vorjahr gefallen. Ein derartiger Verlauf wurde in 2011 auch nicht von Pessimisten erwartet. Anders dagegen verhält es sich momentan mit dem Zementverbrauch in Nigeria, der von 2007 bis 2012 um durchschnittlich 10,2 % gestiegen ist.

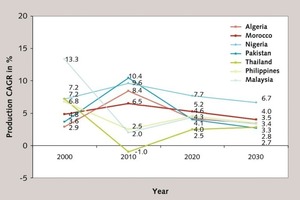

Das durchschnittliche jährliche Wachstum der Next7 ist in Bild 18 dargestellt. Danach wird die Zementproduktion in den Ländern von 2010-2020 um 4,3 % und von 2020-2030 um 3,6 % wachsen. Für Nigeria wird das größte Wachstum mit 7,7 % (2010-2020) und 6,7 % (2020–2030) prognostiziert. Ebenfalls größere Wachstumsraten zwischen 4 und 5 % werden für Algerien und Marokko prognostiziert. Malaysia, die Philippinen und Pakistan liegen zwischen 3-4 %; Thailand liegt unter 3 %. Das größte absolute Bevölkerungswachstum haben Nigeria, Pakistan und die Philippinen (Bild 19). Algerien, Marokko, Thailand und Malaysia verzeichnen das größte Wachstum im Prokopf-Zementverbrauch (PCC). Insbesondere Marokko und Malaysia sind evtl. in der Lage, an Jahresverbräuche bis zu 1000 kg pro Einwohner zu reichen. Nigeria wird trotz des großen absoluten Wachstums nicht die 200 kg pro Kopf und Jahr im Zementverbrauch übersteigen.

4 Fazit

Für das Produktionswachstum bis 2030 sind insbesondere das Bevölkerungswachstum und der Prokopfverbrauch von Zement berücksichtigt. Zu erwähnen ist, dass in diesem Artikel die Prokopf-Zementverbräuche vereinfacht aus den Produktionsmengen abgeleitet sind. Für viele Staaten ohne einen signifikanten Im- und Export ist dieser Ansatz zulässig, oder wenn sich Importe und Exporte die Waage halten und Zementverbrauch und Produktion sich weitgehend decken. Bei den bisherigen hauptsächlichen Exportländern wie der Türkei, Pakistan, dem Iran oder Thailand verringern die Exporte den Prokopf-Zementverbrauch allerdings entsprechend. Anders ist dies bei Importländern wie Russland oder Indien, in denen durch Importe und höheren Zementbedarf höhere Zementverbräuche pro Kopf und Jahr ergeben.

tab ZKG KOMBI Test

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.

tab ZKG KOMBI Study Test

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.

Es handelt sich hierbei um ein Testangebot. Es berechtigt zu keinem gültigen Abonnement und steht hier rein für Testläufe. Bitte diesem Prozess nicht folgen.